Você sabe o que é o Serasa Score? Quem já buscou empréstimo, crediário, financiamento, cartão de crédito ou até mesmo serviços como aluguel em imobiliária sabe da importância do Score para ter o pedido aprovado.

Você já parou para pensar como o Serasa Score pode influenciar sua vida financeira e o sucesso do seu negócio?

Esta ferramenta, cada vez mais utilizada no Brasil, vai além de uma simples pontuação: ela é um reflexo direto dos seus hábitos financeiros e uma poderosa aliada para decisões estratégicas.

Vamos desmistificar o Serasa Score, explicar como ele funciona, quem pode utilizá-lo e como tirar o melhor proveito dele para alcançar seus objetivos.

O Que é o Serasa Score?

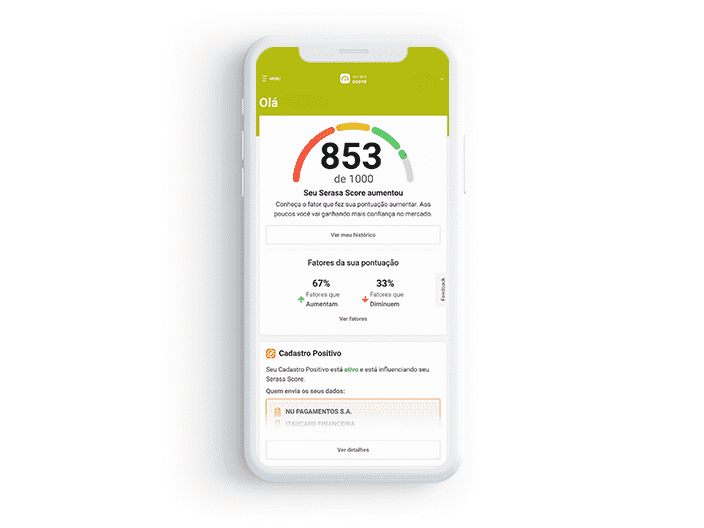

O Serasa Score é uma pontuação de crédito que varia de 0 a 1000, indicando a probabilidade de um consumidor ou empresa pagar suas contas em dia nos próximos meses. Essa nota é calculada com base em dados como:

- Histórico de pagamentos (contas em dia aumentam a pontuação);

- Dívidas pendentes (reduzem o Score);

- Cadastro Positivo (informações sobre financiamentos, empréstimos e outros pagamentos recorrentes).

No caso de empresas, o Score avalia os hábitos financeiros dos gestores, funcionando como um termômetro da saúde financeira do negócio.

Por Que o Serasa Score É Importante?

Seja você um consumidor buscando crédito ou um empresário negociando com fornecedores, o Serasa Score é um indicador essencial. Veja alguns motivos para consultá-lo:

Para consumidores: Ajuda a conseguir financiamentos, aumentar o limite do cartão de crédito e negociar melhores condições de pagamento.

Para empresas: Reduz o risco de inadimplência ao avaliar a capacidade de pagamento de clientes e parceiros comerciais.

Faixas de Pontuação do Serasa Score

- 701 a 1000: Excelente – Baixa probabilidade de inadimplência.

- 501 a 700: Bom – Boas chances de obter crédito.

- 301 a 500: Regular – Probabilidade moderada de inadimplência.

- 0 a 300: Baixo – Alta probabilidade de inadimplência.

Como Consultar o Serasa Score?

Consultar seu Serasa Score é simples e gratuito. Basta seguir os passos abaixo:

Baixe o aplicativo Serasa (disponível para iOS e Android) ou acesse o site oficial.

Realize um cadastro gratuito com seu CPF e senha.

Após o login, a pontuação será exibida na tela.

Empresas também podem consultar o Score do CNPJ ou CPF de clientes e fornecedores por meio de planos específicos oferecidos pela Serasa Experian.

Mitos e Verdades sobre o Serasa Score

Vamos esclarecer algumas dúvidas comuns:

- Colocar CPF na nota fiscal aumenta o Score? Mito! Essa prática não afeta sua pontuação.

- Consigo financiamento com pontuação baixa no Serasa Score? Verdade! É mais difícil, porém é possível. Claro que melhorar o Score ajuda a obter crédito no mercado mais facilmente, mas a decisão de conceder crédito é sempre da instituição financeira.

- Consultar meu Score reduz a pontuação? Mito! A consulta ao próprio Score não impacta a nota.

- A pontuação de crédito é uma ferramenta reconhecida mundialmente? Verdade! A pontuação de crédito é utilizada há mais de 100 anos em diversos países. A informação sobre a pontuação é acessível para cada consumidor conferir e verificar o que pode ser feito para melhorar.

- É possível melhorar o Score rapidamente?Mito! Bons hábitos financeiros levam tempo para refletir na pontuação.

- O Serasa Score só usa dados negativos? Mito! O Serasa Score utiliza informações cadastrais negativas e positivas, ou seja, tanto dívidas e contas em atraso quanto pagamentos em dia, por meio do Cadastro Positivo.

Como o Serasa Score é calculado

Agora chegou a hora de contar como a Serasa chega à pontuação que aparece no aplicativo ou site. Confira a composição e o peso de cada fator no cálculo do Serasa Score.

Compromisso com crédito (55%)

Esse fator leva em conta o Cadastro Positivo, que recebe informações sobre pagamentos de contratos de crédito (novos e finalizados) de bancos e instituições financeiras, contratos de telefonia, serviços e outros.

Isso também pode te interessar: Novidade no FGTS: O e-consignado como alternativa ao saque-aniversário

Assim, o histórico de pagamentos de faturas de cartão de crédito, financiamentos, empréstimos, crediário em lojas, por exemplo, são muito importantes para o cálculo do Serasa Score – equivale a mais da metade da pontuação.

Registro de dívidas e pendências (33%)

O Serasa Score também considera em seu cálculo dívidas registradas no cadastro de inadimplentes da Serasa (dívidas negativadas). São levadas em conta as solicitações de inclusão de dívida, a dívida negativada em si e pendências como protestos, cheque sem fundo, ações judiciais e falências de empresas associadas ao CPF do consumidor. Assim, as dívidas ativas tendem a prejudicar o Serasa Score, e o pagamento delas pode impactar positivamente a pontuação.

Quanto menos tempo uma dívida permanecer na base da Serasa, melhor para a pontuação, mas o ideal mesmo é evitar que a dívida seja negativada. Procure negociar contas atrasadas com o credor ou pelo Serasa Limpa Nome para evitar a negativação. Como diz a sabedoria popular, prevenir é melhor que remediar.

Consultas de empresas ao CPF (6%)

Antes de conceder crédito no mercado ou realizar negócios, é comum que as empresas consultem a situação do CPF e do Serasa Score. Essas consultas também podem impactar temporariamente a pontuação de crédito. É recomendável buscar crédito com cautela, apenas quando ele realmente for ajudar e quando houver condições financeiras para honrar as parcelas. Muitas simulações de empréstimo ao mesmo tempo, por exemplo, podem indicar que você está precisando de crédito com urgência.

Isso, na visão das empresas, pode aumentar o risco de endividamento. Não há problema em fazer simulações e buscar crédito, mas é importante fazer isso com cautela e moderação, esperando intervalos maiores entre um pedido e outro – a partir de três meses, se possível.

Assim, o impacto negativo das consultas no Score é minimizado. Importante: consultar o próprio CPF no aplicativo ou site da Serasa não tem efeito nenhum no Score (apenas as consultas feitas por empresas ao CPF dos consumidores).

Evolução financeira (6%)

Por fim, o tempo de relacionamento com o mercado de crédito e participação em empresas também podem pesar na pontuação.

É por isso que muitas vezes jovens consumidores que estão começando a construir seu histórico de crédito podem ter mais dificuldade em alcançar um Score alto.

Porém, com o tempo e conforme mais informações vão chegando, a tendência é a pontuação aumentar, acompanhando a evolução e os bons hábitos financeiros.

Como Melhorar Seu Serasa Score?

Um Score elevado é reflexo de bons hábitos financeiros. Aqui estão algumas dicas práticas para aumentar sua pontuação:

- Pague dívidas negativadas: Regularize pendências para começar a construir um histórico positivo.

- Mantenha suas contas em dia: A pontualidade no pagamento é crucial para uma boa pontuação.

- Ative o Cadastro Positivo: Ele permite que o mercado veja informações detalhadas sobre seus pagamentos regulares.

- Evite pedidos excessivos de crédito: Muitas consultas ao seu CPF podem sinalizar risco financeiro.

- Atualize seus dados na Serasa: Informações precisas aumentam a confiabilidade do mercado.

Serasa Score para Empresas

Empresas também podem se beneficiar do Serasa Score. Confira como:

- Consulta de clientes: Ajuda a avaliar a capacidade de pagamento antes de oferecer crédito.

- Monitoramento de fornecedores: Garante maior segurança em parcerias comerciais.

- Gestão do próprio CNPJ: Um Score elevado melhora a credibilidade e facilita o acesso a linhas de crédito com condições mais atrativas.

Além disso, empresas podem utilizar ferramentas como o Monitoramento de CNPJ, que envia alertas sobre movimentações financeiras, como negativação ou atualização de dados.

Benefícios do Serasa Score no Processo de Vendas

Para empresas, incluir a análise do Score nas políticas de crédito traz vantagens como:

- Redução da inadimplência.

- Decisões mais seguras e fundamentadas.

- Proteção do fluxo de caixa e da saúde financeira do negócio.

O Serasa Score não é apenas um número; ele reflete suas escolhas e pode abrir portas para novas oportunidades. Construir e manter um Score elevado exige disciplina e organização, mas os benefícios são recompensadores. Lembre-se: nunca confie em promessas de aumentos rápidos de pontuação. O verdadeiro segredo está em hábitos financeiros saudáveis e consistentes.

Que tal começar hoje mesmo a cuidar do seu Score e transformar sua relação com o dinheiro? O futuro financeiro está ao seu alcance!